企業間取引における請求業務は、請求書の作成・発行から始まり、発送、入金確認、消込作業、場合によっては督促まで、多岐にわたる作業が発生します。取引先が増えるほど業務量は増大し、経理担当者の負担は大きくなりがちです。加えて、請求ミスは取引先との信頼関係を損なうリスクがあるため、正確性も求められます。

こうした課題を解決する手段として注目されているのが、請求代行サービスです。請求業務を専門業者に委託することで、業務効率化やミスの削減、さらには未回収リスクの低減が期待できます。

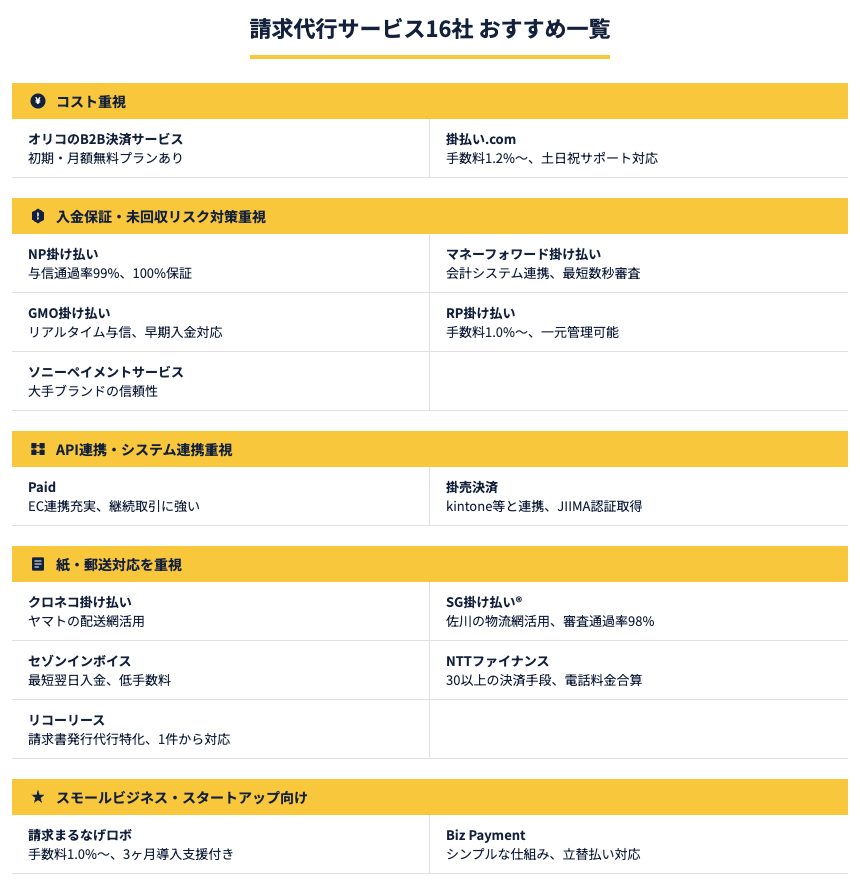

本記事では、2025年最新の請求代行サービス16社を、コスト、入金保証、システム連携、郵送対応、企業規模といった項目別に分類してご紹介。自社のニーズに合ったサービスを見つけるための参考にしてください。

なお、請求業務を含む専門的な事務作業でお悩みの場合は、日本エキスパートホールディングス株式会社のBPOサービスもご検討ください。コンサルタントが付いて手間のかかる専門事務を代行し、新規雇用よりも人件費を削減しながら、プロフェッショナルな業務遂行を実現します。

自社に合った請求代行サービスの選び方は?

まず優先したい課題を明確にすることが重要です。コスト削減なら手数料率の低いサービス、未回収リスク対策なら入金保証付き、システム連携重視ならAPI対応サービスを選びましょう。本記事では16社を項目別に比較しています。

請求代行サービスの料金相場は?

初期費用0〜5万円、月額費用0〜3万円、手数料は取引額の0.5〜5.5%程度が相場です。請求書発行費用が別途かかるサービスもあります。トータルコストで比較し、自社の取引状況に応じた費用対効果を試算することが大切です。

導入時に注意すべきポイントは?

最低利用期間や解約条件、入金保証の対象範囲を必ず確認しましょう。また、主要取引先が与信審査に通るか事前確認し、既存システムとの連携テストを行うことをお勧めします。取引先への振込先変更の通知も必要になります。

一目でわかるおすすめの請求代行サービス比較一覧表

これまで紹介してきた16社の請求代行サービスを、わかりやすく一覧表にまとめました。各サービスの料金体系や特徴を比較検討する際にご活用ください。

請求代行サービス総合比較表

| サービス名 | 初期費用 | 月額費用 | 手数料 | 入金保証 | 主な強み・特徴 |

|---|---|---|---|---|---|

| オリコのB2B決済サービス | 無料プランあり | 無料プランあり | 従量課金制 | ○ | 信販大手の与信ノウハウ、固定費無料プラン |

| 掛払い.com | 無料 | 無料 | 1.2〜3.6% | ○(100%) | 土日祝サポート、高額取引対応、即日審査 |

| NP掛け払い | 無料 | 12,000円〜 | 〜3.6% | ○(100%) | 与信通過率99%、圧倒的な導入実績 |

| マネーフォワード掛け払い | 0〜50,000円 | 0〜30,000円 | 0.5〜3.5% | ○(100%) | 会計システム連携、最短数秒で与信審査 |

| GMO掛け払い | 無料 | 14,000円 | 〜3.4% | ○(100%) | リアルタイム与信、豊富なオプション |

| RP掛け払い | 要問い合わせ | 要問い合わせ | 1.0%〜 | ○(100%) | 与信対象外も一元管理、低コスト |

| ソニーペイメントサービス | 要問い合わせ | 要問い合わせ | 要問い合わせ | ○(100%) | ソニーブランドの信頼性、電子化対応 |

| Paid | 無料 | 無料 | 0.5〜3.5% | ○(100%) | 継続取引に強い、EC連携充実 |

| 掛売決済 | 無料 | 無料 | 0.5〜3.5% | ○(100%) | 与信通過率99%、BtoBプラットフォーム統合 |

| クロネコ掛け払い | 無料 | 0〜10,000円 | 〜3.5% | ○(100%) | ヤマトグループの物流網、小口案件対応 |

| SG掛け払い® | 無料 | 無料 | 要問い合わせ | ○ | 審査通過率98%、電子請求書対応、JIIMA認証 |

| セゾンインボイス | 要問い合わせ | 無料 | 1.5〜5.5% | ○(100%) | 最短翌日入金、低手数料率 |

| 回収代行サービス | 要問い合わせ | 要問い合わせ | 要問い合わせ | 要確認 | 30以上の決済手段、電話料金合算 |

| 楽々クラウド決済サービス | 要問い合わせ | 要問い合わせ | 要問い合わせ | 要確認 | 定額自動請求、BtoC対応、クラウド型 |

| リコーリース | 要問い合わせ | 基本料金あり | 発行代行手数料 | – | 請求書発行代行特化、1件から対応 |

| 請求まるなげロボ | 要問い合わせ | 要問い合わせ | 1.0%〜 | ○(100%) | 一元管理、3か月間の導入支援、郵送費込 |

| Biz Payment | 要問い合わせ | 要問い合わせ | 要問い合わせ | 立替払い | シンプルな仕組み、多様な取引形態対応 |

※料金は2025年3月時点の情報です。税表記は各サービスにより異なります。詳細は各サービスにお問い合わせください。

おすすめの請求代行を項目別に紹介

請求代行サービスを選ぶ際、重視するポイントは企業によって異なります。コストを抑えたい企業もあれば、未回収リスクの保証を最優先する企業もあるでしょう。また、既存システムとの連携性や、紙の請求書発行への対応など、実務上の要件も重要な判断材料となります。

ここでは、以下の項目別におすすめのサービスをご紹介していきます。

- コスト重視におすすめのサービス

- 入金保証・未回収リスク対策重視

- API連携・システム連携重視

- 紙・郵送対応を重視

- スモールビジネス・スタートアップ向け

それぞれの項目で、どのような特徴を持つサービスがあるのか、詳しく見ていきましょう。

コスト重視におすすめのサービス

請求代行サービスの導入を検討する際、コストは最も気になるポイントの一つです。初期費用や月額固定費が低く抑えられているサービス、あるいは取引量に応じた従量課金制でコストを最適化できるサービスなど、料金体系はさまざま。ここでは、コストパフォーマンスに優れたサービスを2つご紹介します。

オリコのB2B決済サービス

オリコのB2B決済サービスは、企業間取引における後払い決済を提供するサービスです。大手信販会社であるオリエントコーポレーションが運営しており、与信審査から請求書発行、代金回収までをワンストップで対応します。

主な特徴

- 初期費用・月額固定費が無料のプランあり

- 手数料は取引金額に応じた従量課金制で、小規模事業者でも導入しやすい料金設定

- 取引先の与信審査を迅速に実施し、審査通過後は入金を保証

- オリコの豊富な与信ノウハウを活用した安心の取引環境

特に取引件数が少ない段階では、固定費がかからない点が大きなメリット。事業拡大に合わせて利用を増やしていける柔軟性があります。

掛払い.com

掛払い.comは、株式会社キャッチボールが提供する請求代行サービスです。中小企業から大企業まで幅広く対応しており、1,000万円以上の高額取引にも対応可能な点が特徴。

主な特徴

- 初期費用・月額固定費が無料

- 手数料は債権金額の1.2〜3.6%と業界内でも競争力のある料金設定

- 請求書発行費用は封書タイプで249円以下と低コスト

- 土日祝日もフリーダイヤルでサポート対応

- TDB(帝国データバンク)やTSR(東京商工リサーチ)のデータベースに未登録の法人や個人事業主でも与信審査が可能

請求データはCSVファイルで一括アップロードできるため、手作業の手間を大幅に削減できます。さらに、土日祝日もサポートが受けられる点は、急なトラブル対応が必要になった際に心強いでしょう。

入金保証・未回収リスク対策重視

請求業務において、最も大きなリスクの一つが代金の未回収です。取引先の経営悪化や倒産により、売掛金が回収できなくなると、自社のキャッシュフローに深刻な影響を与えます。ここでは、入金保証が充実しているサービスを5つご紹介します。

NP掛け払い

NP掛け払いは、株式会社ネットプロテクションズが提供する、未回収保証型の企業間後払い決済サービスです。同社は個人向けの後払いサービス「NP後払い」で培ったノウハウを活かし、企業間取引でも高い信頼性を実現しています。

主な特徴

- 審査を通過した取引先の未払い・遅延・倒産時も代金を100%保証

- 独自の与信管理システムにより、個人事業主から中小企業まで幅広く審査対象とし、与信通過率99%を実現

- 与信審査、請求書発行、入金管理、督促までの一連業務を完全代行

- API連携により、取引情報の登録や与信結果の受信などを自動化可能

- 初期費用無料、月額固定費12,000円〜、手数料は取引額の3.6%以下

豊富な取引実績から得たデータを基に、高精度な与信判断を行える点が強み。販路拡大を目指す企業にとって、安心して新規顧客を開拓できる環境を提供します。

マネーフォワード掛け払い

マネーフォワード掛け払いは、株式会社マネーフォワードが提供する請求代行サービスです。クラウド会計ソフトで知られる同社ならではの、システム連携の利便性が特徴となっています。

主な特徴

- 「請求代行プラン」と「入金保証つきプラン」の2つから選択可能

- 入金保証つきプランでは、審査通過後の未払いを100%保証(所定条件あり)

- 機械学習を活用した与信審査で、最短数秒で審査完了

- マネーフォワードの各種会計・経営管理システムとシームレスに連携

- インボイス制度・改正電子帳簿保存法に対応

- 初期費用0〜50,000円、月額費用0〜30,000円(請求代行プランの場合)

マネーフォワードの会計システムを既に利用している企業であれば、データ連携がスムーズで導入のハードルが低くなります。会計業務全体の効率化を図りたい企業に特におすすめです。

GMO掛け払い

GMO掛け払いは、GMOペイメントサービス株式会社が提供する掛け払いサービスです。GMOグループの決済ノウハウを活かし、リアルタイム与信など先進的な機能を備えています。

主な特徴

- リアルタイム与信審査により、顧客を待たせずスピーディーに取引完了

- 審査通過後の未回収リスクを100%保証

- 早期入金サービス、集金代行サービス、定額請求サービスなど豊富なオプション

- 与信管理から督促業務まで一括代行

- 初期費用無料、月額固定費14,000円、手数料3.4%以下(個別相談)

特に、所定日より早く入金できる「早期入金サービス」は、資金繰りを重視する企業にとって魅力的なオプション。柔軟なカスタマイズが可能な点も、GMO掛け払いの大きな強みです。

RP掛け払い

RP掛け払いは、株式会社ROBOT PAYMENTが提供する請求代行サービスです。「請求まるなげロボ」としても知られており、売掛金100%保証を特徴としています。

主な特徴

- 企業間取引における与信・請求・集金・入金消込・督促業務を完全代行

- 審査通過後の売掛金を100%保証

- 与信対象外の請求先も同一プラットフォームで管理可能

- クラウド上で請求状況をリアルタイムに確認でき、メール開封履歴や入金履歴なども把握

- 代行手数料率1.0%〜と比較的低コスト

1つのプラットフォームで、保証対象の取引先も対象外の取引先も一元管理できるため、複数のシステムを使い分ける手間がありません。情報の一元化により、社内での情報共有もスムーズになります。

ソニーペイメントサービス「BtoB掛け払い決済サービス」

ソニーペイメントサービス株式会社が提供するBtoB掛け払い決済サービスは、大手ソニーグループの信頼性を背景に、安心の取引環境を提供します。

主な特徴

- 審査通過後の未払い・遅延を100%保証

- 与信審査から請求書発行、入金管理、督促まで一貫して代行

- ソニーグループの信用力を活かした幅広い与信対応

- 請求書の電子化・ペーパーレス化にも対応

- 既存の業務システムとの連携が可能

ソニーグループという大企業のバックグラウンドがあるため、取引先に対しても安心感を与えやすい点がメリット。特に、大手企業との取引が多い企業にとって、信用面での優位性があります。

API連携・システム連携重視

既に販売管理システムや会計システムを導入している企業にとって、請求代行サービスとのシステム連携は重要な選定ポイントです。API連携により、データの二重入力を避け、業務効率を大幅に向上させることができます。ここでは、システム連携に強みを持つサービスを2つご紹介します。

Paid

Paidは、株式会社ラクーンフィナンシャルが提供する、BtoB向けの後払い決済サービスです。初回登録時に取引先の与信審査を行い、継続取引では毎回の審査が不要になる点が特徴。

主な特徴

- 初回登録後は毎回の与信審査が不要で、継続取引に強い

- API連携により、ECサイトや基幹システムと自動連携

- BカートやMake Shop、ECBBなど各種ECサイト向けサービスと連携可能

- 審査通過後の未払いを100%保証

- 請求単位を会社・部署・担当者ごとに柔軟に設定可能

- 初期費用・月額費用無料、保証料率0.5〜3.5%+事務手数料125円/件

特にECサイトを運営している企業や、SaaS事業を展開している企業にとって、システム連携の柔軟性は大きな魅力。取引先専用の管理画面も提供されており、買い手側の利便性も高くなっています。

掛売決済

掛売決済は、株式会社インフォマートが提供する請求代行サービスです。「BtoBプラットフォーム 請求書」とマネーフォワードケッサイ株式会社の「マネーフォワード掛け払い」が連携することで実現したサービスで、高度なシステム連携が特徴です。

主な特徴

- マネーフォワード クラウド会計、kintoneなど主要な業務システムと連携

- Bcartや楽楽B2Bなどの受発注システムとも接続可能

- 取引先選択・請求書発行だけで与信審査から代金回収まで完結

- 与信通過率99%、最短数秒で与信審査完了

- 入金100%保証で未回収リスクを回避

- 月額無料、初期費用なし、手数料は債権金額の0.5〜3.5%

- BtoBプラットフォーム 請求書の有料プラン利用が必須

請求フローが電子帳簿保存法に対応しており、JIIMA認証も取得済み。既存のクラウドサービスを多数利用している企業であれば、シームレスな統合が期待できます。

紙・郵送対応を重視

デジタル化が進む一方で、取引先によっては紙の請求書を希望するケースもまだ多く存在します。特に、地方の企業や伝統的な業界では、紙の請求書が標準となっている場合も。ここでは、紙の請求書発行・郵送対応に強みを持つサービスを5つご紹介します。

クロネコ掛け払い

クロネコ掛け払いは、ヤマトクレジットファイナンス株式会社が提供するBtoB決済サービスです。ヤマトグループの物流ネットワークを活かした、きめ細かなサービスが特徴となっています。

主な特徴

- ヤマトグループの配送網を活用した確実な請求書配送

- 与信審査、請求書送付、代金回収、督促、売掛金保証を一括代行

- 審査通過後は新規取引先でも売掛金を100%保証

- 小口案件や個人事業主にも対応

- ヤマトビジネスメンバーズとの自動連携で、配送から決済まで一元管理

- 初期費用無料、月額管理料0〜10,000円(税別)、手数料3.5%以下

物流大手ならではの強みとして、請求書の配送状況も把握しやすく、未着トラブルを防ぎやすい点が挙げられます。配送サービスも併せて利用している企業であれば、業務全体の効率化が図れます。

SG掛け払い®

SAGAWA B2B決済サービス(SG掛け払い®)は、SGシステム株式会社(佐川グループ)が提供する掛け売り決済ソリューションです。物流大手である佐川グループの強みを活かしたサービス展開が特徴。

主な特徴

- 佐川グループの物流網を活用したサービス提供

- 与信審査、請求書発行、入金管理、未入金フォローまで一貫代行

- 審査通過率約98%で、個人事業主や信用調査会社未掲載企業にも対応

- 電子請求書のペーパーレス化・ハンコレスに対応

- 取引先にも「マネーフォワード ケッサイインボックス」を無償提供

- 電子帳簿保存法の法的要件を満たすJIIMA認証取得

- 初期費用・月額費用無料、決済手数料は要問い合わせ

物流関連の業種にとっては、決済だけでなく物流全体の最適化も視野に入れられる点が大きなメリット。与信の下りにくい小口顧客や遠方の顧客との取引拡大にも有効です。

セゾンインボイス

セゾンインボイスは、クレディセゾンが提供するBtoB向け後払い決済・請求代行サービスです。セゾンカードで培った審査ノウハウを活用し、手数料の低さと早期入金が魅力となっています。

主な特徴

- 与信審査から請求書作成・発行、入金確認、督促まで完全代行

- クレディセゾンの審査ノウハウによる低水準の手数料率

- 審査通過後の売掛金は最短翌営業日に入金可能

- 未払いの場合も与信枠内であれば全額振込保証

- 銀行振込、口座振替、カード払い(セゾンカード)から支払方法を選択可能

- 月額費用無料、手数料1.5〜5.5%+事務手数料150円/件(郵送の場合、メール送付は無料)

回収期間が短縮されることで運転資金に余裕が生まれ、事業への再投資がしやすくなります。特に、資金繰りを重視する成長企業におすすめのサービスです。

NTTファイナンス「回収代行サービス/楽々クラウド決済サービス」

NTTファイナンス株式会社が提供する回収代行サービスおよび楽々クラウド決済サービスは、NTTグループの信頼性と、30以上の決済手段を提供できる柔軟性が特徴です。

主な特徴

- 電話料金合算をはじめ30以上の決済手段に対応

- 請求情報を作成すればNTTファイナンスがエンドユーザーへ請求

- 楽々クラウド決済サービスでは、登録情報をもとに請求から回収・顧客管理まで自動化

- 適格請求書の郵送や電子送付に対応

- ECサイトなどのAPI連携も可能

- BtoBだけでなくBtoCにも対応

- 収納状況は管理画面上で一元確認

特に「電話料金合算」という決済手段は、NTTグループならではの強み。高い回収率を実現できるため、未回収リスクを最小限に抑えられます。

リコーリース「集金代行/請求書発行代行」

リコーリース株式会社が提供する集金代行・請求書発行代行サービスは、リコーグループの事務機器・ITソリューションとの連携により、紙とデジタルのハイブリッド運用が可能です。

主な特徴

- 請求書の印刷・封入・発送作業を完全代行

- 口座振替による集金代行で確実な回収

- リコーの複合機やクラウドサービスとの連携が容易

- 入金状況のデータ提供により、経理業務の効率化をサポート

- BtoB・BtoC両方に対応

リコーの事務機器を導入している企業であれば、既存の業務フローに自然に組み込める点がメリット。紙ベースの業務が多い企業でも、段階的なデジタル化を進めやすい環境を提供します。

スモールビジネス・スタートアップ向け

スタートアップや小規模事業者にとって、請求代行サービスの導入ハードルは決して低くありません。初期投資を抑えつつ、必要な機能を過不足なく利用できるサービスが求められます。ここでは、小規模事業者でも導入しやすいサービスを2つご紹介します。

請求まるなげロボ

請求まるなげロボは、株式会社ROBOT PAYMENTが提供する、その名の通り「請求業務を丸ごと任せられる」サービスです。小規模事業者でも手軽に始められる料金設定が魅力となっています。

主な特徴

- 与信・請求・集金・入金消込・督促業務を完全代行

- 売掛金100%保証(審査通過後)

- 与信対象外の請求先も同一プラットフォームで管理可能

- クラウド上で請求状況をリアルタイム確認

- メール開封履歴や入金履歴も可視化

- 代行手数料率1.0%〜と低コスト設定(請求書郵送費込み)

- 銀行振込、口座振替、コンビニ決済、クレジットカード決済に対応

- 3か月間の専任担当による導入・定着支援

1つのプラットフォームで保証対象・対象外の取引先を一元管理できるため、取引先が少ない段階でも使いやすい設計。成長に合わせて機能を拡張していけるスケーラビリティも備えています。

Biz Payment

Biz Paymentは、株式会社ジャックスが提供するクラウド型B2B決済処理システムです。シンプルな仕組みと使いやすさが特徴で、スモールビジネス向けに最適化されています。

主な特徴

- インターネット、対面、電話、FAXなど幅広い取引形態に対応

- 取引先の信用力調査、仕入れ代金の回収、請求書作成を代行

- 導入に必要なのはネット環境のみで簡単

- 立替払いシステムにより、確実な代金回収を実現

- 口座引落による自動請求で未回収リスクを低減

- 料金は要問い合わせ

スタートアップフェーズでは、複雑な機能よりもシンプルで使いやすいことが重要。Biz Paymentは、事業の成長段階に応じて柔軟に利用できる設計となっており、導入時の負担を最小限に抑えられます。

自社に合った請求代行の選び方

請求代行サービスは数多く存在し、それぞれに異なる特徴や強みがあります。そのため、自社のニーズに合ったサービスを選ぶことが成功のカギとなります。ここでは、最適なサービスを見極めるための2つの重要なステップをご紹介します。

まず何を最優先するのか決める

請求代行サービスの導入を検討する際、最初に行うべきは「自社が解決したい課題の優先順位付け」です。すべての要望を満たすサービスを見つけるのは困難ですが、優先順位を明確にすることで、自社にとって最適な選択ができるようになります。

1. コスト削減を最優先する場合

請求業務にかかる人件費や事務コストを削減したい企業にとって、料金体系は最も重要な判断基準です。

- 初期費用・月額固定費ゼロのサービスを選ぶことで、導入時の負担を最小限に抑えられます

- 手数料率の低さに注目しましょう。取引件数が多い場合、わずかな手数料の差が年間で大きなコスト差になります

- 請求書発行費用が無料または低額なサービスを選ぶと、請求件数が多くても費用を抑えられます

例えば、月に100件の請求書を発行する場合、発行費用が1件200円のサービスと無料のサービスでは、年間24万円もの差が生まれます。

2. 未回収リスクを回避したい場合

売掛金の未回収は企業のキャッシュフローに直接影響するため、入金保証の有無と保証範囲は重要な検討事項となります。

- 100%入金保証があるサービスを選ぶことで、取引先の倒産や支払い遅延のリスクから解放されます

- 与信審査の通過率が高いサービスであれば、より多くの取引先との掛け売り取引が可能になります

- 保証の条件を必ず確認しましょう。審査通過後のみ保証される場合が多いため、保証範囲の詳細を把握することが大切です

新規開拓を積極的に行う企業や、取引先の信用力に不安がある場合は、入金保証を最優先に考えるとよいでしょう。

3. 業務効率化を重視する場合

請求業務に多くの時間を取られている企業は、どこまでの業務を代行してもらえるかが重要な判断基準になります。

- 与信審査から督促までの一連業務を代行してくれるサービスなら、経理部門の負担を大幅に軽減できます

- 入金消込作業の自動化により、月末月初の繁忙期における残業時間を削減できます

- 請求状況のリアルタイム確認ができるサービスであれば、問い合わせ対応もスムーズになります

営業担当者が請求業務を兼務している場合、代行サービスの導入により本来の営業活動に集中できる環境が整います。

4. システム連携を優先する場合

既に販売管理システムや会計システムを導入している企業にとって、既存システムとの連携性は業務効率を左右する重要な要素です。

- API連携が可能なサービスを選ぶことで、データの二重入力を避け、入力ミスも防げます

- 使用中の会計ソフトとの連携実績があるサービスなら、導入後の運用がスムーズになります

- CSV形式での一括アップロードに対応していれば、既存データの移行も容易です

特に、マネーフォワードやfreeeなどのクラウド会計ソフトを利用している場合、同じ会社が提供するサービスや連携実績のあるサービスを選ぶと、データの自動連携により業務が大幅に効率化されます。

5. 取引先の利便性を考慮する場合

取引先にとって使いやすいサービスを選ぶことで、取引の円滑化や顧客満足度の向上につながります。

- 決済方法の選択肢が豊富なサービスであれば、取引先のニーズに柔軟に対応できます

- 紙の請求書発行にも対応しているサービスなら、デジタル化が進んでいない取引先ともスムーズに取引できます

- 取引先専用のマイページがあるサービスでは、取引先が請求状況を自分で確認でき、問い合わせの手間も減ります

このように、解決したい課題によって選ぶべきサービスは変わってきます。自社の状況を整理し、最も重視すべきポイントを明確にしてから、サービスの比較検討を始めましょう。

トータルコストを見える化する

請求代行サービスの料金体系は複雑で、初期費用、月額費用、手数料、請求書発行費用など、複数の費用項目が組み合わさっています。そのため、表面的な料金だけで判断すると、実際の運用コストが予想以上に高くなってしまうケースがあります。

ステップ1:現状の請求業務にかかるコストを把握する

まずは、自社で請求業務に現在どれだけのコストがかかっているのかを明確にしましょう。

- 人件費:請求業務に携わる担当者の人数×作業時間×時給

- 印刷・郵送費用:請求書の用紙代、印刷代、封筒代、切手代

- システム費用:請求書作成ソフトの利用料金

- その他:督促にかかる電話代、交通費など

例えば、経理担当者1名が月に20時間を請求業務に費やし、時給換算で2,500円の場合、人件費だけで月5万円(年間60万円)のコストがかかっています。

ステップ2:代行サービス利用時のコストを計算する

次に、請求代行サービスを利用した場合の費用を試算します。実際の取引状況に基づいて計算することが重要です。

計算例:月間100件の請求を発行する企業の場合

サービスA(月額固定費型)の場合

- 初期費用:30,000円(初回のみ)

- 月額固定費:15,000円

- 手数料:取引額の2.5%

- 請求書発行費用:無料

- 平均取引額:50万円/件

月間コスト = 15,000円 + (500,000円 × 100件 × 2.5%) = 15,000円 + 1,250,000円 = 1,265,000円 年間コスト = 1,265,000円 × 12ヶ月 + 30,000円 = 15,210,000円

サービスB(従量課金型)の場合

- 初期費用:無料

- 月額固定費:無料

- 手数料:取引額の1.5%

- 請求書発行費用:200円/件

- 平均取引額:50万円/件

月間コスト = (500,000円 × 100件 × 1.5%) + (200円 × 100件) = 750,000円 + 20,000円 = 770,000円 年間コスト = 770,000円 × 12ヶ月 = 9,240,000円

この例では、サービスBの方が年間約600万円も安くなります。このように、実際の取引状況に基づいて計算すると、見た目の手数料率だけでは判断できないことがわかります。

ステップ3:削減できる社内コストを考慮する

請求代行サービスの導入により、以下のようなコスト削減が期待できます。

- 人件費の削減:請求業務から解放された担当者を、より付加価値の高い業務に配置できます

- 残業代の削減:月末月初の繁忙期における残業時間を減らせます

- 印刷・郵送コストの削減:自社で請求書を発送する必要がなくなります

- システム費用の削減:請求書作成ソフトが不要になる場合があります

- 督促コストの削減:未払いへの対応時間や精神的負担がなくなります

ステップ4:見えにくいメリットも数値化する

金額に換算しにくいメリットも、できる限り数値化して評価しましょう。

- 未回収リスクの回避:過去に未回収が発生した金額を参考に、入金保証のメリットを評価

- 機会損失の防止:営業担当者が請求業務から解放されることで増える商談時間や成約率の向上

- ミスによる損失の防止:請求ミスによるトラブル対応コストや信頼低下のリスク回避

ステップ5:総合的なコスト比較を行う

最終的に、以下の式で総合的なコスト評価を行います。

導入判断の計算式

(現状の総コスト) - (代行サービス利用料) - (削減できる社内コスト) = 実質的な費用対効果この計算結果がプラスであれば、請求代行サービスの導入により実質的なコスト削減が実現できることになります。

請求代行サービスを選ぶ際の注意点

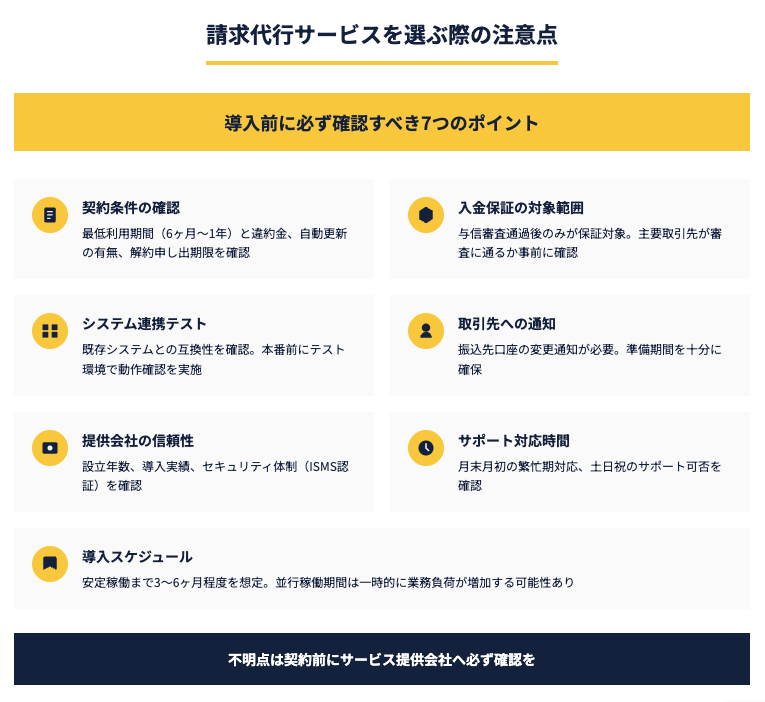

請求代行サービスは業務効率化や未回収リスク軽減に大きく貢献しますが、導入にあたっては注意すべきポイントもあります。導入後に後悔しないよう、以下の点を確認しておきましょう。

まず、契約条件は必ず細かく確認してください。多くのサービスには6ヶ月〜1年程度の最低利用期間が設定されており、期間内に解約する場合は違約金が発生することがあります。また、契約が自動更新される場合、解約の申し出は契約満了の1〜3ヶ月前までに必要なケースが多いため注意が必要です。

「入金100%保証」と記載されていても、実際は与信審査を通過した取引先のみが保証対象となります。主要な取引先が審査に通るかどうか、導入前に確認することをお勧めします。また、1社あたりの保証上限額や、商品クレームなどの保証対象外となる条件も把握しておきましょう。

API連携やデータ連携を前提とする場合、自社の既存システムとの互換性を必ず確認してください。可能であれば、本番導入前にテスト環境で動作確認を行うことで、導入後のトラブルを防げます。システム連携がうまくいかないと、かえって業務が煩雑になってしまうため、この点は慎重に確認しましょう。

請求代行サービスの導入により、振込先口座が変更になるケースがほとんどです。取引先への事前通知と説明が必要になるため、準備期間を十分に確保してください。サービスによっては、取引先向けの説明文書のサンプルを提供している場合もあります。

重要な財務情報や取引先情報を預けることになるため、サービス提供会社の信頼性も重要な確認事項です。会社の設立年数や導入実績、セキュリティ体制(ISMS認証の有無など)、システムの安定性などをチェックしましょう。特に月末月初の繁忙期に迅速なサポートが受けられるかどうかは、業務の継続性に直結します。サポート対応時間が平日のみか、土日祝日も対応可能かも確認しておくと安心です。

請求業務を完全外部委託すると、社内にノウハウが蓄積されなくなる点も理解しておく必要があります。完全委託する前に業務フローを文書化し、基本的な知識は社内に残しておくことをお勧めします。すべてを委託せず、一部は社内で対応するという選択肢も検討しましょう。

新しい業務フローの策定や社内への周知、運用ルールの調整など、導入には想定以上の時間がかかります。安定稼働まで通常3〜6ヶ月程度かかることを想定し、余裕を持ったスケジュールを組んでください。特に、新旧システムの並行稼働期間は一時的に業務負荷が増える可能性があるため注意が必要です。

その他、将来的な料金改定の条件や事前通知期間も確認しておきましょう。また、すべての取引を1つのサービスでまかなう必要はなく、取引先によって使い分けることも可能です。ただし、複数サービスを併用すると管理が煩雑になる側面もあるため、自社の体制に合わせて判断しましょう。

これらの注意点を事前に確認し、対策を講じておくことで、請求代行サービスの導入をスムーズに進めることができます。不明な点があれば、契約前にサービス提供会社に必ず確認するようにしてください。

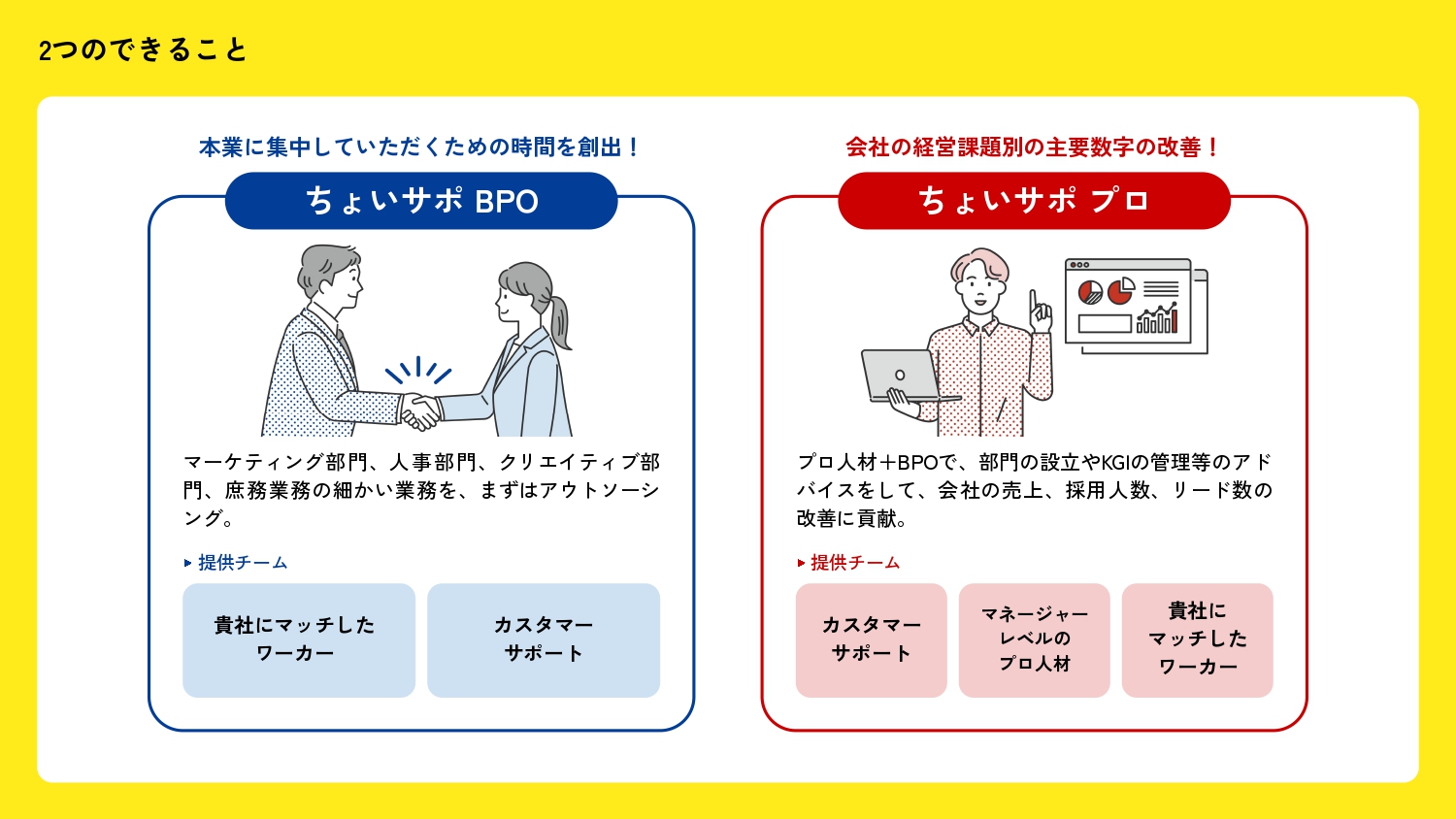

「ちょいサポ」は手間のかかる専門的な事務作業をコンサルタント付きで代行するBPOサービスです。「事務を捌く人員が欲しいが、新規で採用するほどではない」「採用では間に合わない・コストが高い」という場合にはぜひご相談ください。

>>専門事務代行「ちょいサポ」を詳しく見る

>>サービス資料をダウンロードする

>>無料で相談する

事務を含めた周辺業務を丸投げするならちょいサポ

請求代行サービスを導入する際、請求業務そのもの以外にも、取引先データの整理や請求データの作成、契約書の管理といった周辺業務が発生します。また、請求業務以外にも、経理や総務といったバックオフィス業務全般でお困りの企業様には、日本エキスパートホールディングスが運営する「ちょいサポ」のご利用をおすすめします。

総合的なバックオフィス支援サービスとして、請求関連の事務業務から経理・総務業務まで幅広くサポート可能です。

ちょいサポの特徴として、手間のかかる専門的な事務作業をコンサルタント付きで代行できる点が挙げられます。請求業務では、請求データの入力・確認作業、取引先情報の管理、請求書のフォーマット作成など、時間はかかるものの正確性が求められる業務が多数発生。こうした業務を経験豊富な専門スタッフに任せることで、経理担当者はより重要な業務に集中できます。

10種類以上の専門事務に対応しているため、請求業務以外の経理・総務業務なども同時にご依頼いただけます。たとえば、給与計算や契約書管理、各種データ入力といったバックオフィス業務を一括してお任せいただくことで、総合的な業務効率化が実現可能です。

料金面でも、新規雇用するよりも人件費を削減できる点が魅力。正社員やパート社員を雇用する場合と比べて、必要な時に必要な分だけ依頼できるため、固定費の増加を抑えられます。事前見積もりにより追加費用の心配もなく、小規模な依頼から大規模な業務委託まで、企業規模に関係なくご利用いただけます。

専門事務をプロフェッショナルに依頼できることで、業務品質の向上も期待できます。経験豊富なスタッフによる丁寧な対応により、ミスを減らし、スムーズな業務運営をサポート。月末月初の繁忙期など、一時的に業務量が増加する時期についても個別にご相談いただければ、柔軟に対応いたします。

請求代行サービスの導入と合わせて周辺業務の効率化をお考えの際は、まずはお気軽にご相談ください。お客様の業務状況をヒアリングした上で、最適なサポートプランをご提案いたします。